Texto originalmente publicado na newsletter HashInvest de 01/09/2020

O texto a seguir é longo e meio chato, mas vai te contar com relativa clareza porque os DeFi estão entrando na moda, e vai lhe ajudar a entende para onde caminha o mercado de Criptomoedas nesse momento.

Se você entende bem o que é liquidez e profundidade de mercado, pode pular os dois primeiros tópicos do texto sem nenhum prejuízo. Se esses conceitos não são claros para você, seguem explicações para entendimento superficial.

LIQUIDEZ

Liquidez no mercado financeiro vem a ser a facilidade e o conjunto de condições para que um ativo se transforme em outro.

Por exemplo, o dólar americano é hoje o ativo mais liquido do mundo. Você consegue trocar dólares por praticamente qualquer coisa em qualquer quantidade pelo valor nominal da coisa. Basicamente, com dólares você compra o que quiser, na hora em que você tem vontade e geralmente obtém melhores preços por isso.

Na outra ponta, temos obras de arte. Por mais valiosas que sejam, são altamente ilíquidas. Não é raro que dada a falta de liquidez nesse mercado, sejam necessários leilões organizados, no qual inclusive, irá se descobrir o real valor do ativo. É um processo de meses entre a transformação de uma obra de arte de primeira linha e dinheiro.

No meio do caminho temos os imóveis, cuja liquidez é uma variável controlada pelo mercado e pelo proprietário. Se o proprietário desejar vender rápido ele precisa baixar o preço… Se não tem pressa, coloca a valor ligeiramente superior ao de mercado. Não são propriamente líquidos e tem sua linha de base relativamente conhecida (valor do m2 em determinado local).

A falta de liquidez em qualquer mercado gera grandes distorções… Não precisamos ir longe para ver um exemplo real. Com câmbio acima de 5 Reais, produtos e comerciantes de arroz passaram a discordar sobre o valor justo da mercadoria. Produtores encontraram compradores fora do país e a mercadoria ficou escassa. A falta de liquidez resultou numa brutal distorção de preços no comercio local.

É assim com tudo. Quanto menos liquido o mercado, maior a distorção em torno do preço, para mais e para menos.

PROFUNDIDADE DE MERCADO e LIVRO DE OFERTAS

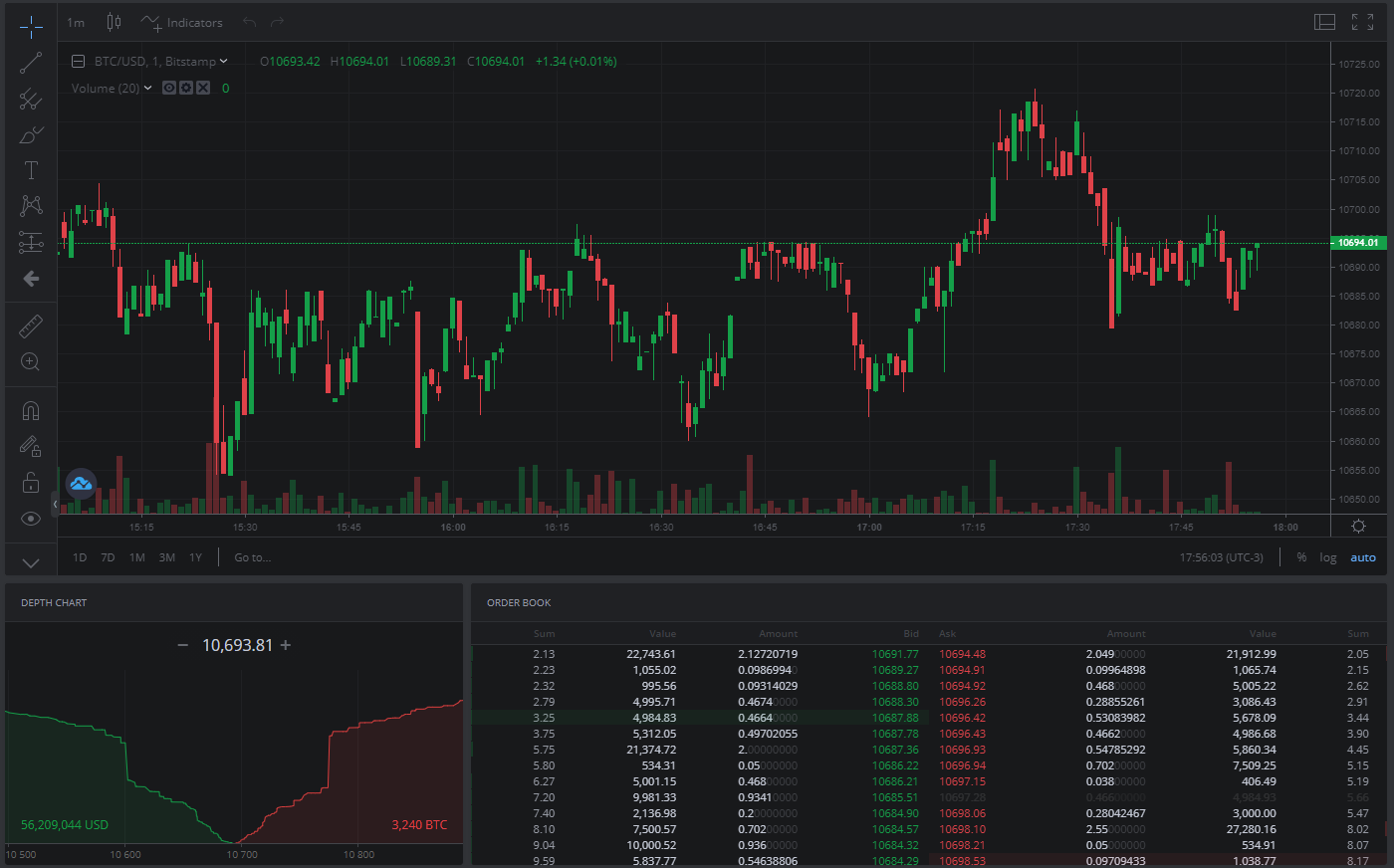

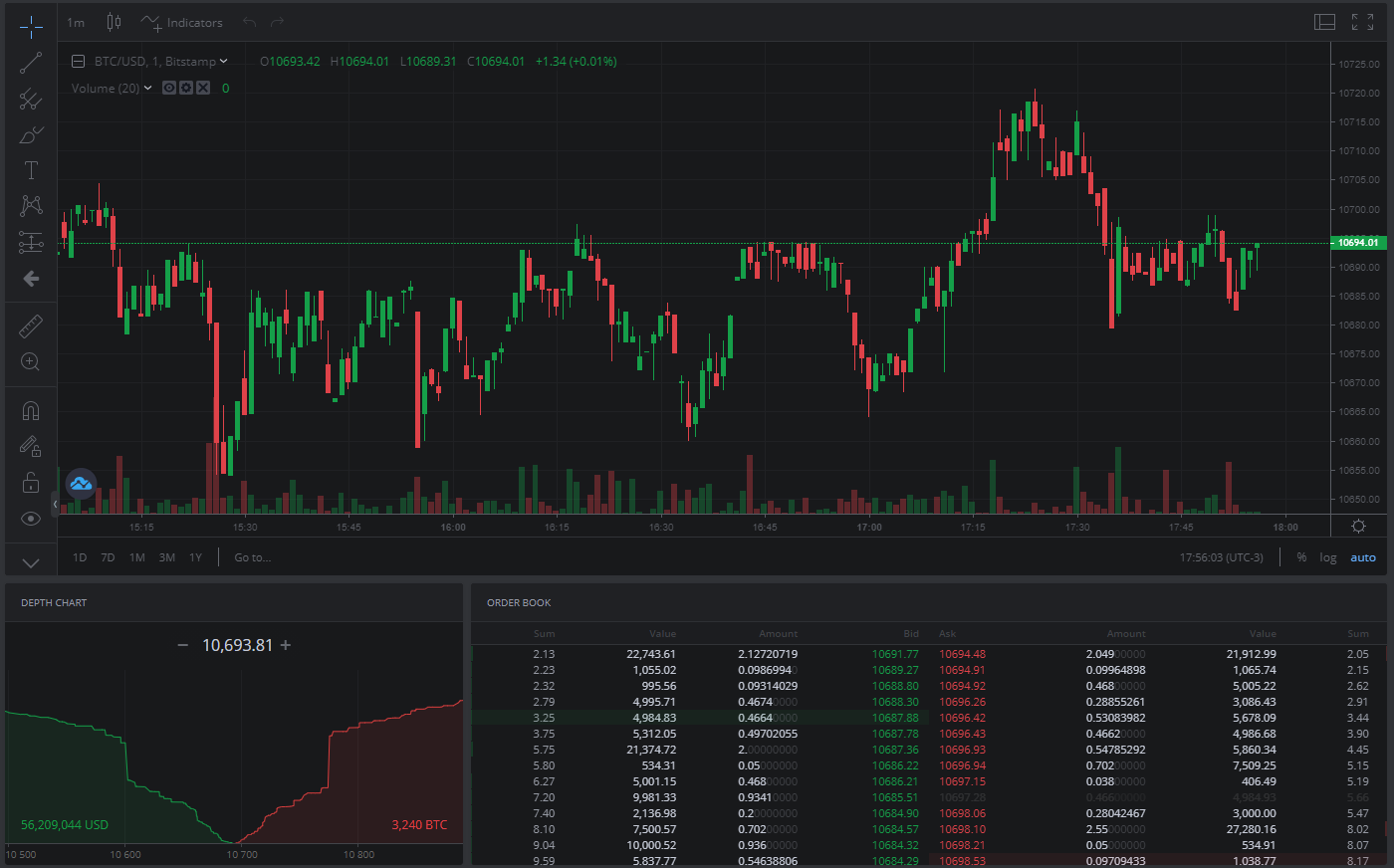

Gáfico com preço, profundidade de mercado e livro de ofertas do Bitstamp

Desde que o mundo é mundo, o mercado ajusta o preço de um determinado ativo por meio de ofertas de compra e ofertas de venda, ou seja, quem quer vender determina um preço de venda e quem quer comprar determina quanto quer pagar. Quando chegam a um acordo um negócio é fechado.

Profundidade de mercado vem a ser a quantidade associada a cada preço. O exemplo mais ilustrativo para demonstra didaticamente a profundidade de mercado é a venda de passagens aéreas. Num voo com 300 lugares, a companhia vai fazer a oferta de 10 assentos ultra promocionais, 50 assentos promocionais, 200 assentos a preços “de tabela”, 20 assentos mais caros e 20 assentos caríssimos… A companhia criou um chamado “livro de ofertas” de venda.

Podemos dizer que se você está disposto a pagar qualquer preço pela sua passagem, a “profundidade do mercado” para esse voo é de 300, ou seja, qualquer passagem lhe serve. Se você limitou sua compra a passagens promocionais, a “profundidade de mercado” para esse critério é 60… E se você quiser comprar 320 passagens e não existem voos adicionais para o destino, você se ferrou, pois não existe liquidez em nenhuma camada do “livro de ofertas”.

O mesmo vale para o outro lado. Você pode construir um “livro de ofertas de compra” de compra. Agora você é dono de uma concessionária de veículos com grande poder de fogo… Você negocia com a fábrica que pelo preço de tabela você está disposto a pedir 3 carros, com um desconto de 10% você aumenta seu pedido para 10 carros e se a fábrica lhe oferecer um desconto de 30% você coloca uma ordem de compra de 50 veículos.

O livro de ofertas de compra e venda nos diz sobre a liquidez de um determinado bem, indicando as quantidades e preços que compradores e vendedores estão dispostos a negociar.

O preço de uma ação por exemplo é exatamente o preço do último negócio realizado, em que uma ordem de compra encontrou uma ordem de venda (ou você versa). O próximo negócio não necessariamente acontecerá no mesmo preço, compradores e vendedores estarão mais ou menos dispostos aos negócios e ajustarão os preços conforme a demanda.

UM PROBLEMA GIGANTE EM TODOS OS MERCADOS

Desde que o mundo é mundo, o mercado ajusta o preço de um determinado ativo por meio de ofertas de compra e ofertas de venda, ou seja, quem quer vender determina um preço de venda e quem quer comprar determina quanto quer pagar. Quando chegam a um acordo um negócio é fechado.

E se não houver liquidez? E se os livros de ofertas de compras e de vendas estiverem vazios? É impressionante a quantidade de ativos ilíquidos que existem no mercado. Até então, não havia muito o que fazer. É meio que uma espiral negativa. Vendedores não cotam porque não sabem o quanto vale, compradores não compram porque não sabem onde têm.

Em ações por exemplo, empresas de baixa liquidez são as chamadas “microcaps”, em que poucas centenas de milhares de reais em compra ou venda de ações movimentam o mercado de forma drástica (ao passo que não fariam cócegas ao valor de ações como Vale ou Petrobras, por exemplo).

Nessa altura do campeonato, espero que você tenha entendido o tamanho do problema que é negociar um ativo sem liquidez… Até então, se não houvessem compradores e vendedores para um determinado ativo, não tinha negócio…

COMO ASSIM ATÉ ENTÃO?

Uma solução para dar liquidez à ativos ilíquidos que não se baseia em um livro de ofertas foi inventada… Tem bastante gente inteligente nesse mundo…

Os primeiros artigos falando sobre esse tema são de 2000 e 2002. A solução chama-se “Liquidity pool”, vou traduzir livremente para “estoque de liquidez”, e que no mundo das Criptomoedas foi implementado com grande competência e hoje é um dos braços da chamada DeFi (Finanças descentralizadas).

Sob a ótica de um estoque de liquidez não é mais necessário um livro de ofertas, mas sim pessoas que possuem os ativos e estejam dispostas a alugar esses ativos em troca de uma tarifa. As pessoas não precisam comprar ou vender esses ativos, apenas disponibilizá-los para um “liquidity pool”.

No mundo das Criptomoedas, a cultura do “buy and hold” é fortíssima e ganhou o meme “HODL” que é repetido quase que como um mantra entre os que acreditam que o mercado irá amadurecer, crescer e expandir, logo, o que não faltam são pessoas possuidoras de ativos que não estão afim de vendê-los.

LIQUIDITY POOLS

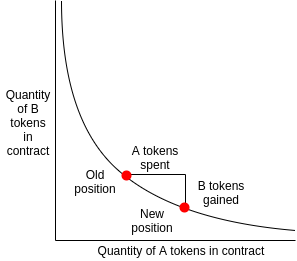

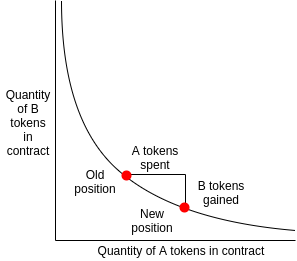

Quantidade de uma moeda em x, quantidade de outra em y e a curva é a taxa de câmbio

Por óbvio que a coisa tem suas minúcias, mas o objetivo aqui é fazer você entender de forma resumida. Um estoque de liquidez implementa uma fórmula matemática “x * y = k”, ou seja, o câmbio (preço de compra/venda) de um ativo é determinado pelo estoque dos ativos no “liquidity pool”.

Ou seja, o preço de compra e venda é ajustado por uma fórmula e cobra-se uma tarifa fixa em cada troca (e é daí que quem contribui com o estoque de liquidez é remunerado).

Exemplo didático (vou desconsiderar a tarifa, tipicamente 0,3% só para simplificar o entendimento):

Vamos supor que temos um “liquidity pool” com 10.000 dólares (x) e 53.000 Reais (y). Multiplicando os dois valores obtemos a constante (k) e que o câmbio oficial seja de 5,30 Reais por dólar. (Só por curiosidade, os pools possuem dezenas de milhões, alguns deles, centenas de milhões de dólares em valor).

Caso alguém queira comprar 100 dólares de nosso pool… Ou seja, mandar Reais para o pool e sacar dólares. Qual seria o preço? Se você fizer as contas, para manter o nosso (k) após essa operação, faríamos uma oferta com câmbio de R$ 5,354 Reais por dólar.

Agora temos em nosso pool 9.900 dólares e 53.535 Reais, ou seja, nos faltam dólares e nos sobram Reais quando comprado ao estado inicial.

Para manter o nosso (k), uma nova oferta de venda de 100 dólares seria cotada agora a 5,463 Reais por dólar, ou seja, o pool está desestimulando a venda de novos dólares e gerando uma excelente oportunidade para quem tem dólar e quiser vender ganhar um bom dinheiro em Reais.

Nesse exato momento o nosso pool está disposto a comprar os mesmos 100 USD pelos exatos 5,354 Reais por dólar e voltar ao estágio inicial, ou uma quantidade menor, digamos, 50 USD por um câmbio de USD 5,380 Reais por dólar (um prêmio de 1,52% sobre o valor de mercado).

Se você se perdeu nas contas, relaxe, o importante é saber que a fórmula (x * y = k) vai estabelecer um câmbio de forma a estimular o equilíbrio do estoque de liquidez. Sempre que houver desiquilíbrio haverá uma oferta vantajosa para quem estiver disposto a reequilibrar o nosso pool.

Como no mercado, seja qual ele for, sempre existe aquele que busca obter uma vantagem (lucro), o pool vai sempre buscar o equilíbrio. A cada troca, uma pequena tarifa é cobrada. Essa pequena tarifa remunera os participantes do pulmão de liquidez, gerando rentabilidade.

Veja que diferente de uma Exchange, o pool não busca obter lucro do spread entre compra e venda, pois sempre haverá um spread que compense um eventual lucro anterior de modo a buscar o equilíbrio do estoque.

DeFi

Embora aplicáveis a qualquer mercado, o pulo do gato aqui é que as plataformas de contratos inteligentes, os chamados “smart-contracts” conseguem implementar estoques de liquidez sem a necessidade de confiar em uma parte terceira, ou seja, você consegue disponibilizar seus tokens para as ”liquidity pools” sem se você se desfazer deles ao passo em que o contrato inteligente te remunera enquanto os seus recursos estiverem provendo liquidez a quem deseja fazer trocas do token A pelo token B. Essa operação recebeu o nome de swap.

A rede Ethereum é basicamente uma infraestrutura para a criação de tokens, até então completamente ilíquidos e por muitas vezes não listados em nenhum Exchange. Do dia para a noite uma enorme quantidade de tokens passaram a ter liquidez, e de quebra, passaram a gerar rendimentos.

Stablecoins como USDT (Theter) podem hoje ser disponibilizadas para “liquidity pools” contra BUSD (Binance Dólar) por exemplo. Ou seja, você tem a possibilidade de ter um investimento com tokens lastreados em dólar nas duas pontas e lucrar provendo liquidez entre eles, em alguns casos com rendimentos de fazer inveja a qualquer renda fixa sem precisar abrir mão e suas moedas.

RISCOS

Por óbvio que nem tudo é alegria. O mercado de DeFi é novo, incipiente, imaturo e como você vai ler no texto do Felipe (um dos mnais badalados projetos DeFi deu o que falar na semana que passou), sujeitos às pessoas. O “Descentralized” do DeFi ainda não é tão descentralizado assim.

Falhas nos códigos dos contratos, privilégios de administrador, auditorias de código mal-feitas, ataques hacker e golpes disfarçados de “liquidity pools” são riscos que precisam ser levados em consideração.

Infelizmente, golpes usando o nome DeFi estão pipocando em todas as frentes e o episódio das ICOs de 2017 pouco ensinou ao mercado…

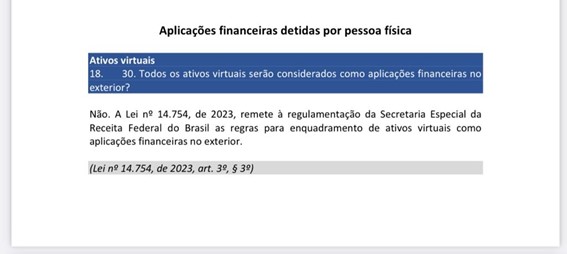

Outro ponto é que as próprias Criptomoedas lastreadas em dólar podem perder esse lastro do dia para a noite, sem aviso. Em última instância, você está confiando no lastro.

Para fechar o lado negativo, os grandes “liquidity pools” estão remunerando as pessoas com tokens proprietários, que possuem valor livre e flutuam ao sabor do mercado (ao invés de remunerar as comissões nas moedas base do par provido no estoque de liquidez).

CONCLUINDO

Por outro lado, existem “liquidity pools” sérias e que de fato resolvem o problema de ativos antes ilíquidos. Se o trade de Criptomoedas continuar crescendo, pode ter certeza que o DeFi e suas “liquidity pools” são tendências sem volta.

Grandes exchanges como Binance e Crypto.com, já se rendem a novidade e lançam produtos para competir com as exchanges descentralizadas remunerando clientes para operações de swap.

Eu imagino que o dia que o mercado convencional descobrir que pode remunerar descentemente Criptomoedas lastreadas em dólar em um mundo de juros negativos o fluxo para dentro das DeFi pode ser monstruoso.

Estou estudando o assunto com muito afinco e dedicando muitas horas ao aprendizado ao tema. Como pessoa física já estou experimentando essa brincadeira. Minha intenção no futuro é criar na HashInvest uma curadoria de DeFi e remunerar depósitos em Stablecoins. Não é uma promessa, mas é uma ideia.

Você deposita em Reais na HashInvest e nós convertemos seus Reais em Criptomoedas lastreadas em dólar e distribuímos em diversos projetos DeFi para maximizar lucros e reduzir riscos. Eu imagino que conseguiríamos algo entre 4 a 8% a.a. em dólar na ponta do cliente com um risco bastante razoável. Se vocês acham que essa ideia faz algum sentido, peço que me escrevam falando sobre suas percepções e se têm interesse.

Voltar

Voltar